長期以來,慶龍總是能夠在不好的行情中,逆勢創造出投資獲利的績效,尤其在面對金融局勢動盪時,進退有據的理性投資原則,更是戰勝市場的最大依據。

(1) 透過控制股票與現金的比重,取得風險與報酬的最佳平衡:

面對金融局勢不明時,慶龍並不認為完全空手(100%持有現金)是好的投資策略,畢竟系統的崩盤風險不一定會來,再說也只有當所有人都悲觀時,才能創造出好股票好價格的條件,此時若不進場撿便宜,更待何時呢?

然而,系統系的風險也不能大意與忽略,因此慶龍主張透過「合適」的股票與現金比重,來達到風險與報酬最佳的一個平衡,此時合適的股票與現金比,保守的投資人可設定為5:5,積極型的投資人可設定為7:3。

至少保留30%~50%的現金在手,最大的好處,就是假設當台股出現恐慌性的殺盤時,投資人仍然有足夠的籌碼,可以進場逢低買進。

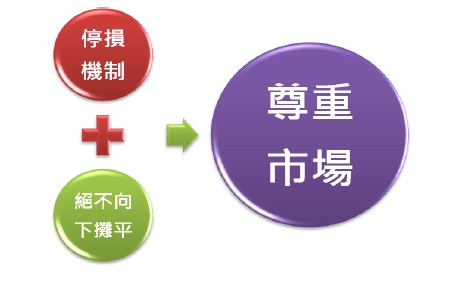

(2) 嚴格執行負15%停損,留住青山在不怕沒柴燒:

負15%停損,雖然是一個老生常談的觀念,但卻是一個能夠長期戰勝股票市場的重要關鍵,不可否認,停損雖然會面臨到實現虧損的壓力,但卻可以減少日後因趨勢改變,因股價持續破底所造成虧損持續擴大的壓力,。

(3) 避開權值股,轉進具有基本面的利基型個股:

當國際金融局勢出現重大的系統性風險時,外資一定會先拿台股的權值股來開刀,因此,持有這類型的股票,即使像台積電(2330)這種有基本面加持的好公司,仍然無法抵擋被外資當提款機的命運,而股價的直直落,也將成為必然的發展;相較之下,將資金轉進具有利基型的中小型個股,就會相對安全許多。

總結而論,面對金融動盪加劇時,進退有據的投資原則,將是成功戰勝市場的最大依據。

【延伸閱讀】

|

2013-05-31 |

|

|

2013-05-14 |

|

|

2013-05-09 |

|

|

2013-05-14 |

|

|

2013-04-23 |

|

|

2013-04-12 |

|

|

2013-03-14 |

|

|

2013-03-12 |

|

|

2013-02-19 |

|

|

2013-01-21 |

|

|

2012-12-28 |

|

|

2012-12-17 |

|

|

2012-12-07 |

|

|

2012-11-30 |

|

|

2012-11-28 |

|

|

2012-11-26 |

|

|

2012-11-21 |

|

|

2012-10-09 |

|

|

2012-10-01 |

|

|

2012-09-18 |

|

|

2012-09-03 |

|

|

2012-08-27 |

|

|

2012-08-21 |

|

|

2012-08-14 |

|

|

2012-08-13 |

|

|

2012-07-02 |

|

|

2012-06-21 |

|

|

2012-05-16 |

|

|

2012-05-09 |

|

|

2012-05-08 |

|

|

2012-05-02 |

|

|

2012-04-16 |

|

|

2012-04-09 |

|

|

2012-03-01 |

|

|

2012-02-13 |

|

|

2012-01-17 |

|

|

2012-01-09 |

|

|

2012-01-04 |

|

|

2011-12-28 |

|

|

2011-12-20 |

|

|

2011-12-16 |

|

|

2011-12-13 |

|

|

2011-11-10 |

|

|

2011-11-04 |

|

|

2011-10-31 |

|

|

2011-10-14 |

|

|

2011-10-04 |

|

|

2011-09-30 |

|

|

2011-09-08 |

|

|

2011-09-02 |

|

|

2011-08-10 |

|

|

2011-07-20 |

|

|

2011-06-24 |

|

|

2011-06-09 |

|

|

2011-06-03 |

|

|

2011-04-22 |

|

|

2011-02-25 |

|

|

2011-01-28 |

|

|

2011-01-19 |

|

|

2011-01-11 |

|

|

2011-01-04 |

|

|

2010-12-28 |

|

|

2010-12-07 |

|

|

2010-11-03 |

|

|

2010-10-15 |

|

|

2010-10-06 |

|

|

2010-09-20 |

|

|

2010-09-01 |

|

|

2010-08-24 |

|

|

2010-08-04 |

|

|

2010-07-12 |

|

|

2010-07-09 |

|

|

2010-06-23 |

|

|

2010-05-27 |

|

|

2010-04-01 |

留言列表

留言列表

{{ article.title }}

{{ article.title }}