美聯準會9/18雖降息一碼,是今年第2次的降息,利率下調至1.75%到2%,但總統川普非常不滿地表示:「鮑爾和聯準會再次失敗,沒有膽量,沒有前瞻力,沒有遠見,是個糟糕的溝通者。」,而截至目前為止,川普在推特上批評並呼籲要大幅降息的次數,已高達43次。

身為一個非常在意美股表現的美國總統,川普對於聯準會相對較保守的利率政策表達不滿,身為投資人的慶龍,確實可以理解,畢竟套用歐洲股神柯斯托蘭尼終其一生的觀察,他認為:影響股市上漲或下跌的原因,跟基本面,例如經濟好壞,沒有太大關係,因為真正能夠決定股市上漲或下跌的關鍵力量,其實只有2個,一個「資金」,一個是「信心」,信心取決於投資人的預期心理,預期行情變好,就會帶動資金湧入股市,預期行情轉差,就會保留現金不做投資。

至於股市行情會變好?還是變差?大多時候的決定權,又仰賴當時市場資金的多寡,而能夠決定市場資金的增減,又只有一個機構,就是中央銀行(編按:在美國稱之為聯準會Fed,在歐洲稱之為ECB,在中國稱之為人民銀行),央行透過降(升)銀行的基準利率,或降(升)銀行的存款準備率,甚至印鈔票(俗稱QE)的方式,來調整市場資金的多寡,並且可藉此影響股市的漲跌。

換言之,當美國聯準會表達短時間內不會再降息時,原本期待有資金行情的川普,自然會強烈表達失望的情緒,不過,從美國近期所公布的一些經濟數據來看,慶龍認為聯準會的決定相當妥當,尤其追蹤花旗驚奇指數最近的走勢,確實看到美國經濟優於優於預期的正向發展。

花旗經濟驚奇指數(Citygroup Economic Surprise Index,簡稱ESI),為花旗銀行與摩根士丹利在2003年時所共同編撰的指數,其衡量的依據,就是透過各項經濟數據與市場預期是否產生落差?作為判斷景氣變化的依據,各項經濟數據包含失業率、就業人數、消費者物價指數等等,而市場預期的標準,則是參考彭博Bloomberg News的調查中位數。

整體而言,當景氣好轉且公佈的經濟數據也都超乎市場預期,驚奇指數就會向上走揚,反之,當景氣陷入衰退且公佈的經濟數據也都低於市場預期時,驚奇指數就會往下走跌。

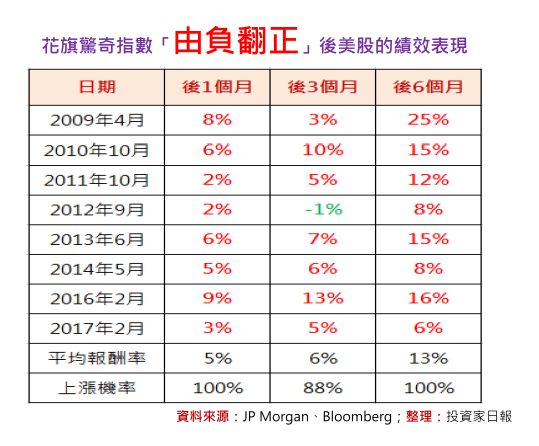

此外,臨界點的「0」是重要的觀察指標,當驚奇指數「從負翻正」到0值以上,代表目前市場所公佈的一連串經濟數據,都超乎市場預期,自然也就能夠提供股市上漲的動能,而根據歷史的統計資料顯示,當花旗驚奇指數「由負翻正」時,自2009年以來,後1個月美股上張機率高達100%,平均漲幅為5%,後3個月上漲機率為88%,平均漲幅為6%,後6個月上漲機率為100%,平均漲幅為13%。

追蹤2009年以來,花旗驚奇指數出現「由負翻正」的變化時,依序為:

(一)2009年4月:

後1個月上漲8%、後3個月上漲3%,後6個月上漲25%。

(二)2010年10月:

後1個月上漲6%、後3個月上漲10%,後6個月上漲15%。

(三)2011年10月:

後1個月上漲2%、後3個月上漲5%,後6個月上漲12%。

(四)2012年9月:

後1個月上漲2%、後3個月下跌1%,後6個月上漲8%。

(五)2013年6月:

後1個月上漲6%、後3個月上漲7%,後6個月上漲15%。

(六)2014年5月:

後1個月上漲5%、後3個月上漲6%,後6個月上漲8%。

(七)2016年1月:

後1個月上漲9%、後3個月上漲13%,後6個月上漲16%。

(八)2017年2月:

後1個月上漲3%、後3個月上漲5%,後6個月上漲6%。

了解了花旗驚奇指數與美股過去10年的相關走勢,相信訂戶應該就能明白慶龍為何認為美國聯準會的決定是非常妥當,因為花旗驚奇指數不僅在今年9/9正式「由負翻正」,之後更呈現快速走揚的趨勢,其背後所透漏的意涵,正是目前美國經濟表現優於市場預期的內容,當然也就支撐,聯準會此時放緩寬鬆貨幣政策的決定。

本文From《投資家日報》2019年9/27

【日報預覽圖】:

留言列表

留言列表

{{ article.title }}

{{ article.title }}