「可惡」是對於華碩(2357)宣布減資分割案時,慶龍的第一反應,如此重大影響股東權益的營運訊息,董事長施崇棠與總經理沈振來全不見蹤影,僅由公司財務長張偉明出面說明,顯然公司高階經理人對於這種「強迫股東中獎」的決策,不僅理虧心虛,更不願正面接受外界的質疑壓力。有興趣想要了解新聞的朋友,可點選以下的連結:http://tw.nextmedia.com/applenews/article/art_id/32156539/IssueID/20091212

過去一個多月,由於看好明年全球PC大復活的商機,因此將華碩(2357)列為《投資家日報》的口袋名單之一,所幸慶龍堅持買進的價格,因此《投資家日報》的訂戶朋友,並未買到此檔個股,而躲過這一次的風暴。

然而,這一次減資分割案,不但凸顯公司經理人不負責任的態度,更讓華碩(2357)的投資價值大降。

華碩(2357)減資後,是否還具有投資價值,目前分析還言之過早,不過慶龍想在今天的日報內容,跟大家分享的,為什麼華碩(2357)公司經理人可以做出這樣的決定?問題的根源,其實就是出在董監持股上。

當一家公司,董監持股不高時,慶龍會這樣解釋:公司利益與經理人利益並沒有完全站在同一條陣線上。

因為對於這些持股比重不高的高階經理人來說,個人財富的累積與增加,完全是仰賴每年高額的董監酬勞、經理人薪水以及員工分紅配股,因此不管公司賺錢與否,或者是決定什麼傷及股東權益的決策,只要董事長的位置沒換人做之前,其實都是可以享有這些優渥的薪酬。

以華碩(2357)為例,董事長施崇棠個人持股僅2.29%,總經理沈振來更低只有0.16%,當然可以很輕易做出這樣具有高度「爭議性」的決策;然而,如果今天換一個角度,華碩30%的持股不是外資,而是施崇棠董事長個人,相信一個合乎人性的推估,將定位為專業代工的和碩,賣給鴻海(2317)或是其它有意擴大NB組裝市場的廠商,才是一個最大化公司股東利益的決策,因為一來華碩(2357)可以達到品牌與代工分家的長期利基,二來又可以認列龐大的處分轉投資收益,何樂不為。

因此,從華碩這一次減資分割案,又再一次證明「分析董監持股」,是評價一家公司投資價值時,不可或缺的一環。

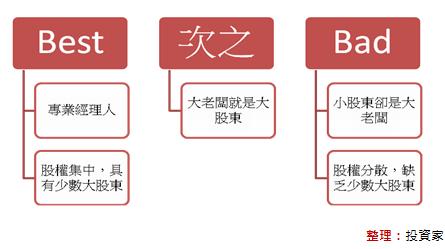

一般而言,公司的董監持股會有三種情形,最符合公司長期最大利益,就是第一種:專業經理人治理公司,但背後有少數具有影響力的大股東監督,以台積電(2330)過去為例,董事長張忠謀即為專業的經理人,個人持股本不高僅0.46%,但最大單一股東外商飛利浦,持有將近2成的股票,雖然不參與公司營運決策,但卻有足夠的影響力,讓董事長不敢忽略股東的利益。

而第二種情形,則是大老闆本身就是最大股東,以鴻海(2317)為例,董事長郭台銘可以不領任何董監酬勞,也可以不參與任何股票分紅,原因就是在於郭董事長本身就是鴻海的最大股東(長期維持在20%以上),只要鴻海(2317)賺錢,股價上漲、郭董事長的身價自然就會水漲船高,然而最大的缺點,就是當董事長過於獨斷的時候,因為缺乏制衡的力量,常常也容易讓公司陷入風暴中。

最不理想的狀況,就是公司董監雖然僅有少數股份,但因為股權過於分散,沒有少數股東可以制衡約束公司內部經理人。過去市場上發生「掏空資產」,「利益輸送」的例子,多是發生在這類的公司身上。

總結而論,分析董監持股結構,是公司股價評價中,不可輕忽地一環。

【延伸閱讀】

|

2009-11-10 |

|

|

2009-12-04 |

|

|

2009-12-07 |

|

|

2009-12-14 |

留言列表

留言列表

{{ article.title }}

{{ article.title }}